Wind数据统计,如果按基金成立日计算,今年2月共成立了58只基金,合计募集规模294.15亿元,平均发行规模5.07亿元。无论是募集总规模还是平均规模,这一月度的基金募集成绩单均创下了近三年(近36个月)新低。

不过,随着基金行情的持续低迷,那些曾被基民奉为“女神”“男神”的明星基金经理们,风光不再,接连从“神坛”跌落。

一位进入基金市场5年的“90后”投资者告诉《财经天下》周刊,2021年初,他定投了国内知名基金经理葛兰推荐的“中欧医疗健康混合A”。如今,这只基金收益率亏损超23%。

除此之外 ,他还买了顶流基金经理张坤推荐的“易方达蓝筹精选混合”,目前持有收益率亏损16.82%。

“当初之所以定投,就是看中他们的业绩特别好。而且葛兰曾经有‘三年增长三倍’的投资案例,她管理的基金规模也是最大的,所以就很信任。”该投资者表示。

像这样的“追随者”不是少数。他们随着明星基金经理的脚步,更愿意相信基金经理的分析和判断,认为可以超越市场。有网友表示,选择基金,其实就是选择基金经理,经理选对了,那么剩下的事,就只需要耐心持有和等待。

不可否认,基金经理作为专业的投资者,他们之所以能享受众星捧月般的明星待遇,除了自身曾经创下的优异业绩之外,实际上,背后离不开基金公司和第三方代销机构的力捧。

跌落“神坛”

出生于1985年的葛兰,是清华大学工程物理学学士,同时还是美国西北大学生物医学工程专业博士。这位有着深厚医学背景的海归精英,自2014年入职中欧基金以来,便凭借自身专业学识从研究员做到基金经理。

葛兰是业内少有的具有医学博士学位的基金经理。2019年至2020年,凭借自身专业优势,葛兰管理的中欧医疗健康和中欧医疗创新分别上涨75.23%和26.11%,到2020年更是飙升取得了98.85%和101.44%的投资收益,连续两年给投资者带来超高额收益,葛兰因此被投资者称为“医药女神”。

2020年,张坤成为史上第一个在管基金规模超1000亿元的基金经理,那时投资者把他捧在手心,甚至还为其建立了微博超话。紧随他其后跻身千亿管理规模的刘彦春,在投资行业摸爬滚打超12年。截止到今年3月2日,他任职期间最佳基金回报高达260.43%。

彼时,基金经理的风头可谓一时无两,他们的追随者也越来越多。Wind数据显示,截至2020年年末,刘彦春的景顺长城新兴成长、葛兰的中欧医疗健康和张坤的易方达中小盘持有人户数位列三甲。其中,葛兰的中欧医疗健康持有人户数为318.34万户,对比2019年,增长了328.65%。

然而从2021年开始,以刘彦春、葛兰、张坤为代表的这些明星基金经理们,业绩却整体下滑。

截至2021年年底,葛兰在管基金规模达1103亿元,其中她最知名的基金产品“中欧医疗健康”的规模达775亿元。另据2021年基金第四季度报告,“中欧医疗健康”合计亏损111.7亿元。

若按照2021年6月末的统计数据,“中欧医疗健康”的持有人总户数为695万户。这111.7亿元的亏损金额,相当于每户平均投资11000元,就会损失1607元。2月14日,“中欧医疗健康——中欧医疗健康混合C”跌出蚂蚁财富的支付宝金选“周销量TOP10”榜单。

此外,曾经的“顶流一哥”张坤,旗下的易方达亚洲精选股票基金,2021年亏损30.63%,排名倒数第七。而他管理的另外3只基金,截至2021年末的近一年收益为-8.22%到-13.39%不等。而刘彦春在管的6只基金,近一年以来全部跌超15%。截至3月2日,最高跌超32%。

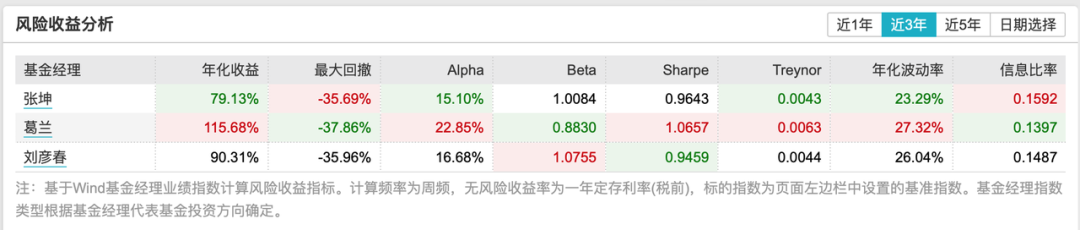

综合来看,最近三年,葛兰、张坤、刘彦春在管基金均回撤超过30%,其中葛兰回撤力度最大,达到37.86%。

在基金行业,最大回撤是一个非常重要的指标,一方面能反映管理人的风控水平;另一方面,较好的回撤控制会使投资人更倾向于长期持有,才有可能真正赚到公募基金更擅长的长期维度上的超额收益。

一般来说,20%的回撤意味着要用25%的回报来弥补亏损,30%的回撤虽然看起来不太多,但据财联社报道,也需要用43%的回报来弥补,难度大了很多。通常,能把回撤控制在20%左右的基金经理,已经非常难得。

不管怎么说,在真金白银的亏损面前,基民们的追星热情被浇灭。

“明星基金经理”是如何制造的?

“明星基金经理其实是一个结果。”一位证券行业的高级分析师告诉《财经天下》周刊,基金经理之所以能成为明星基金经理,首先是他们过去的业绩特别优异,因此容易得到基金持有人更多的关注。同时,代销机构也会因势利导的给这些基金经理更多的曝光和流量。“综合因素掺在一起,促成了明星基金经理的产生。”

像葛兰、张坤、刘彦春等明星基金经理,其背后最大的支持者,来自自身所在的基金公司及以天天基金、蚂蚁基金为代表的第三方代销机构。

2021年3月,支付宝甚至以葛兰为主角,出品了《基金经理背后的故事》系列宣传片。彼时的葛兰,在蚂蚁财富平台也是最受宠的明星基金经理之一,她旗下的基金产品长期占据蚂蚁财富的金选榜单。

许多选择追随她的基民,有不少都看过这个宣传片,也在金选榜单里频繁看到她推荐的基金产品,加深了信任。体现在效果上,她管理的中欧医疗基金资产规模不断扩张。数据显示,截至2021年年末,葛兰的基金管理规模达到了1103.39亿。

民生加银基金董事长张焕南曾对外界表示,“一些公司会通过突出的业绩、培育与打造一批明星基金经理等方式,在市场上形成强大的品牌影响力,取得投资者的信任,从而实现了基金管理规模的快速增长。”

“捧红”明星基金经理,基金销售机构就开始了“收割”。《财经天下》周刊注意到,能受到众多平台的推荐,这些明星基金经理旗下产品的销售服务费,也远超平均水平。

无论是天天基金还是蚂蚁财富平台,如葛兰的“中欧医疗健康混合C”和“中欧医疗创新股票C”,每年的销售服务费都是0.8%。而同类产品,如曲扬执掌的“前海开源医疗健康混合C”的销售服务费率仅为0.1%,市场平均水平则为0.34%。

打破“明星基金经理”魔咒

在上述证券高级分析师看来,明星基金经理更像是基金公司联合互联网平台共同打造的招牌,在此招牌下,诱惑力和风险系数往往成正比。

该分析师还告诉《财经天下》周刊,在基金圈里,一直存有“明星基金经理魔咒”—一旦有基金经理成为大家讨论的焦点时,这时他的基金就会出现拐点,业绩波动开始变大。

一旦陷入“魔咒”,通常受伤害最大的,是新晋投资者。因为他们大多数都是听外界的议论,和媒体、代销机构的宣传,才去关注,并下定决心参与的,“很多时候新晋投资者很可能在业绩高点或者顶峰进入,这就很难赚到钱。”该分析师表示。

事实上,这些明星基金经理前些年业绩好的原因,也跟他们所选的行业风口息息相关。2019年初,大健康概念成为风口,医药、医疗、医械器材等行业大受欢迎,葛兰旗下的医药基金净值开始狂增,其执掌的基金业绩也随之水涨船高。

张坤也是一样,其代表作品易方达蓝筹精选,在他2018年开始管理后,便重仓贵州茅台、五粮液、泸州老窖等白酒股,2020年,白酒板块大涨近2倍,易方达蓝筹精选净值也飙涨115.05%。

不过,这类风口往往转换很快。2021年下半年,酒企业绩低于市场预期,酒类股票开始被市场抛弃,张坤的基金业绩也注定会受到拖累。

在业内人士看来,哪怕是长期业绩非常出色的基金经理,也有擅长的市场环境和风格,不可能在任何时期都表现出色,投资者们也最好不要盲目追随。

相关新闻

◎版权作品,未经中国文化报道网书面授权,严禁转载,违者将被追究法律责任。

Copyright 2015-2019. 中国文化报道网 www.cgia.cn All rights reserved.

违法和不良信息举报邮箱:jubao@cgia.cn

未经过本站允许,请勿将本站内容传播或复制